Was ist eine Charge Kreditkarte?

Charge Kreditkarten sind die in Deutschland am häufigsten ausgegebenen Kreditkarten. Karteninhaber profitieren von einem kostenfreien Verfügungsrahmen, der in einem festgelegte Turnus vom Konto des Kunden abgerechnet wird. Dabei muss der volle Betrag beglichen werden. Erfahren Sie in diesem Beitrag, welche Vor- und Nachteile diese Karten bieten und wie sie im Vergleich mit anderen Kreditkartenarten abschneiden.

Unterwegs können Sie bei Bedarf Bargeld an Automaten abheben, müssen aber nicht. Denn die Kreditkarten genießen weltweit eine hohe Akzeptanz. Dank des Funkstandards Near Field Communication (NFC) ist kontaktloses Bezahlen immer möglich. Online gewährleisten Ihnen Charge Kreditkarten sichere und schnelle Transaktionen.

Definition: Was ist eine Charge Kreditkarte?

Mit einer Charge Kreditkarte gewähren Ihnen Kartenanbieter einen kostenfreien Verfügungsrahmen, über den Sie frei bestimmen. Dadurch bezahlen Sie Waren und Dienstleistungen erst zum Zeitpunkt der Kreditkartenabrechnung.

In der Regel wird innerhalb von vier Wochen per Lastschrift der gesamte Betrag von Ihrem Referenzkonto abgebucht. Von der Transaktion bis zur Abbuchung wird Ihnen ein zinsloses Darlehen gewährt. Dadurch profitieren Sie von einer höheren Liquidität, ohne Sollzinsen zahlen zu müssen.

Die Höhe des Limits richtet sich nach Ihrer Bonität. Schätzt der Kreditkartenanbieter Ihre finanzielle Situation als sehr gut ein, wird er Ihnen eher ein hohes Limit einräumen und somit ein höheres Risiko im Falle eines Zahlungsausfalls eingehen.

In Deutschland werden Charge Cards in der Regel einfach als Kreditkarten bezeichnet. In vielen anderen Ländern versteht man unter dem englischen Begriff Credit Card aber eher Revolving-Kreditkarten, bei denen dem Kunden ein Kreditrahmen gewährt wird.

Charge Kreditkarten bieten Ihnen folgende Vorteile

Längerer Abrechnungszeitraum statt sofortige Kontobelastung wie bei einer Debitkarte

Erhöhte Liquidität bis zur Kreditkartenabrechnung dank eines zinslosen Darlehens

Echtzeit-Reporting aller Kartenausgaben in einem Online-Dashboard

Einfache Anbindung an ein Referenzkonto

Lassen sich für Buchungen von Hotels oder Mietwagen im In- und Ausland als Sicherheit hinterlegen

Attraktive Zusatzleistungen wie Versicherungspakete und Cashbacks

Nachteile einer Charge Karte

Nutzen nicht immer eindeutig, da viele Anbieter hohe Gebühren verlangen

Referenzkonto muss bei der Abrechnung gedeckt sein, ansonsten droht eine Überschuldung und Strafgebühren

Oftmals undurchsichtige Kostenstrukturen

Kartenanbieter setzen gute Bonität des Antragstellers voraus

Charge Firmenkreditkarten von Visa und Pliant

Gemeinsam mit Visa bietet Pliant zwei verschiedene Charge Bezahlkarten in Europa an. Zum einen die kostenfreie Pliant Visa Platinum Business Kreditkarte und zum anderen die Pliant Visa Infinite Business-Kreditkarte.

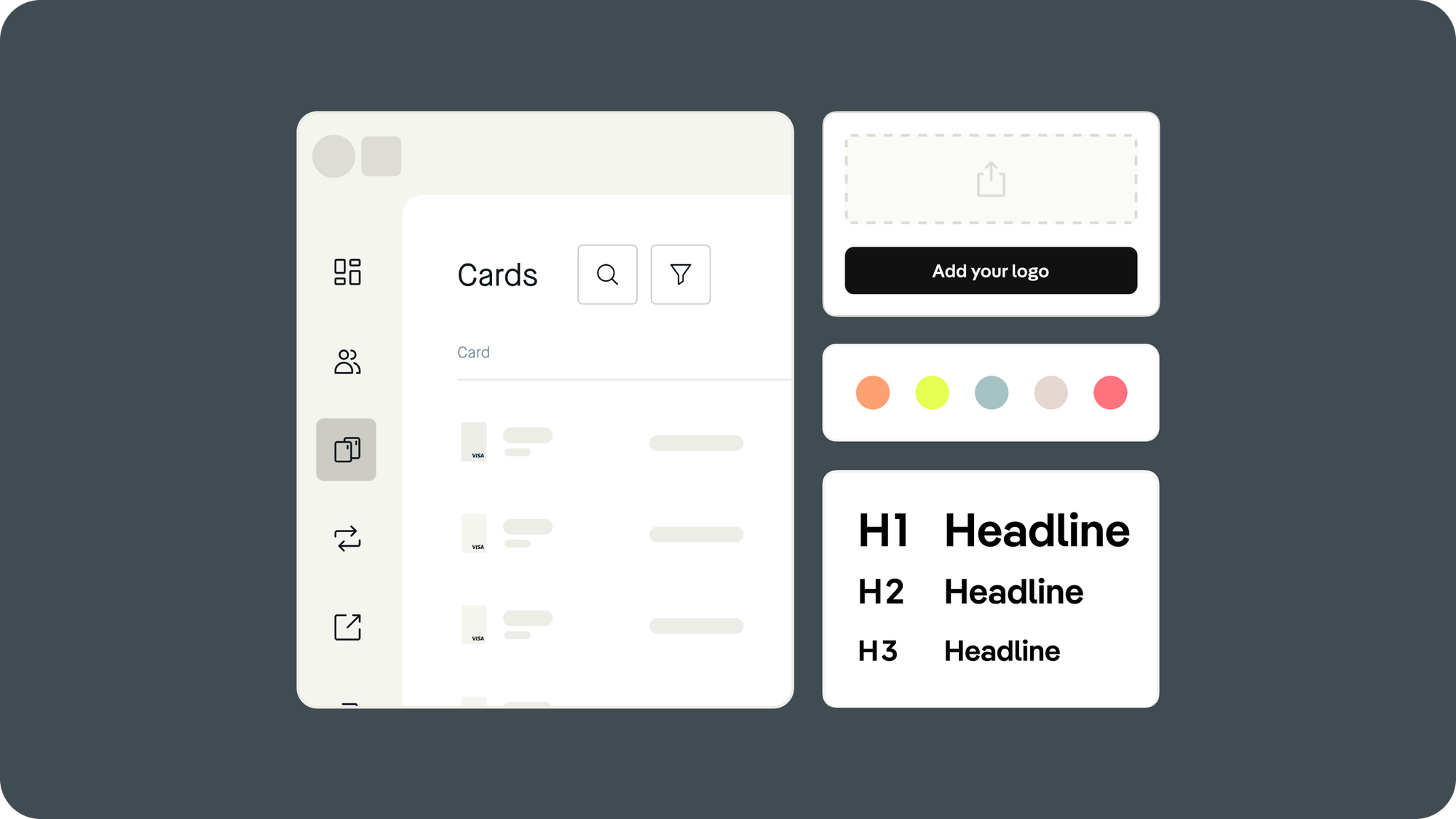

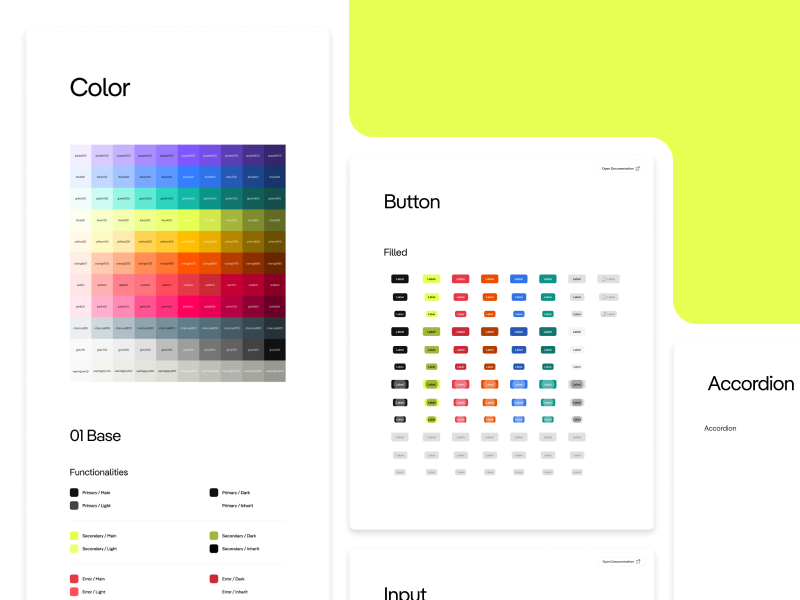

Alle Karteninhaber haben Zugriff auf die digitale Business-Kreditkartenlösung von Pliant. Zu den wichtigsten Funktionen zählen:

Einfaches Kartenmanagement

Umfassende Echtzeit-Reportings

Nahtlose Integration zu Tools wie DATEV oder Circula

Hohe Verfügungsrahmen

Pliant Visa Platinum Business (Blaue Kreditkarte)

Pliant Visa Infinite Business-Kreditkarten (Schwarze Kreditkarte)

Die schwarze Kreditkarte ist ein Multi-Channel-Produkt. Karteninhaber können die Charge Card mit einem mobilen Gerät, online und am Point-of-Sale in rund 200 Ländern und Regionen weltweit einsetzen. Die kostenpflichtige Firmenkreditkarte bietet exklusive Vorteile wie einen weltweiten Flughafen-Lounge-Zugang, attraktive Versicherungspakete und den Visa Global Customer Assistance Service.

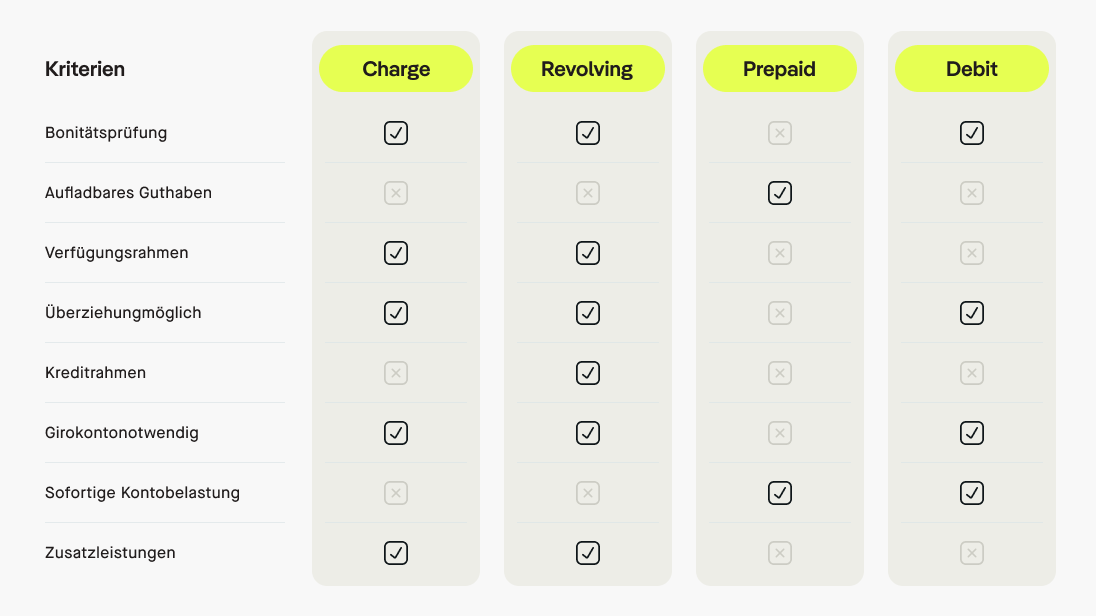

Charge Cards im Vergleich mit anderen Kreditkartenarten

Kreditkarten werden nach der Art der Abrechnung unterschieden. Neben Charge Karten mit Verfügungsrahmen gibt es:

Revolving-Kreditkarten mit Kreditrahmen

Prepaid-Kreditkarten mit Guthaben

Debitkarten mit direkter Kontobelastung

Mithilfe von acht relevanten Kriterien lassen sich die Kreditkartentypen unterscheiden.

Was ist der Unterschied zwischen einer Charge Kreditkarte und einer Debitkarte?

Der wichtigste Unterschied zwischen einer Debitkarte und einer Kreditkarte ist der Zeitpunkt der Kontobelastung. Bei der Debitkarte wird unmittelbar nach der Zahlung der vollständige Betrag vom Konto abgebucht. Die Charge Kreditkarte bietet dagegen einen Verfügungsrahmen, wodurch es häufig erst am Monatsende zur Kontobelastung des Gesamtbetrags aller Transaktionen kommt.

Die Debitkarte wird von vielen Banken bei der Eröffnung eines Girokontos kostenlos ausgegeben. Demgegenüber ist eine Kreditkarte häufig mit zusätzlichen Kosten verbunden.

Um einen Verfügungsrahmen bei der Beantragung einer Kreditkarte zu erhalten, müssen Kunden eine gute Bonität vorweisen. Anders als bei einer Debitkarte. Aufgrund der täglichen Abrechnung ist das Risiko eines Zahlungsausfalls für die Banken bei diesen Karten geringer.

Viele Charge Kreditkarten werden mit attraktiven Zusatzleistungen, wie Versicherungen und Rabatte für Partnershops kombiniert. Diese Boni bietet eine Debitkarte aber nicht.

Ist eine Charge Karte besser als eine Revolving-Kreditkarte?

Der offene Betrag aller Transaktionen muss am Ende des Abrechnungszeitraumes bei einer Charge Kreditkarte vollständig beglichen werden. Bei einer Revolving-Kreditkarte kann die Summe auch in mehreren Raten gezahlt werden. Dafür werden bei dieser klassischen Kreditkarte, auch echte Kreditkarte genannt, jedoch Sollzinsen fällig. Kunden entscheiden, ob und wie schnell sie den Betrag begleichen wollen.

Ist nach der Kartenabrechnung ein Restbetrag weiterhin ausstehend, wird automatisch ein Kredit aufgenommen, bevor Sie im nächsten Monat die Karte erneut belasten können. Auf diese Weise erweitert die klassische Kreditkarte den finanziellen Handlungsspielraum eines Karteninhabers. Diese sollten aber auf die Höhe der Sollzinsen achten und ihre Finanzen genau im Blick behalten. Ansonsten droht eine Überschuldung.